우리가 잠든 사이 일을 하지 않아도 돈이 들어 온다. 정말 꿈같은 이야기 입니다.

하지만 우리는 주식을 통해서 이것이 가능한 것을 알고 있습니다.

그러면 좋은 기업에 주식을 투자해야 내가 잠든 사이에 돈이 들어오는 데 그 좋은 기업은 어떻게 찾는지 알고 기업의 펀더메털을 보는 법을 배워 보겠습니다.

펀더멘털(Fundamental)이란?

사전적인 의미는 "근본적인" "핵심적인" "기본적인" 의미를 가지고 있는데 경제학 관점에서 펀더멘털은 경제상태를 나타내는 ‘기업의 근본적 가치’를 나타내는 여러가지 형태의 지표를 의미합니다.

워렌 버핏과 같은 가치 투자자들이 보는 지표 입니다.

그래서 워렌 옹께서는 기업의 펀더멘털을 보고 주식을 합리적인 가격에 사서 비쌀때 파는 것을 기본 원칙으로 하고 계십니다.

그래서 가치 투자와 장기 투자를 하시는 분들에게는 필수적으로 봐야 하는 것이 펀더멘털 입니다.

그래서 오늘은 펀더멘털에 대해서 여러분들과 같이 주린이 입장에서 가능한 펀더멘털 보는 법을 같이 공부하고자 합니다.

조금 어렵게 느껴지지만 잘 따라오시면 한번 공부가 여러분의 경제적 자유에 큰 도움이 되실 것입니다.

저도 처음에 어렵게 느껴졌지만 기본 원리만 이해한다면 절대 어렵지 않습니다.

1. 재무제표 보기

재무제표를 보시면 수많은 숫자와 영어 단어가 복잡하게 있습니다.

그 많은 숫자와 단어들 중에 몇가지만 보시면 주린이들은 재무제표를 다 보신 것입니다.

첫번째 꾸준히 매출이 늘고 있는가?

보통 분기별로 또는 년도별로 이번 분기까지 얼마를 벌었는지 나타내는 Total Revenue(총매출)을 보셔야 합니다. 매출이 매년 증가 했는지를 보시면 됩니다. 기업이 지난해보다 매출이 줄어다면 이유가 있겠죠? 그러면 공시 자료에 나와 있는 글들을 통해서 왜 매출이 줄었는지를 아셔야 합니다. 기업이 꾸준히 매출이 늘고 있다면 음 기업이 성장을 잘하고 있구나 정도를 확인 하시면 됩니다.

애플을 예시로 보겠습니다. 애플의 연간 총 매출을 보면 2017년 부터 꾸준히 늘고 있습니다. 2019년에 주춤 하기는 했지만 2020년도에 다시 회복한 모습입니다. 그래서 총 이익을 보면 계속해서 증가 하고 있는 것이 보입니다.

두번째 순이익을 내고 있는가?

매출은 증가 했는데 Net Income(순이익)이 남지 않고 지출이 더 많았다면 기업은 손실이 나는 것입니다.

순이익이 나지 않는 회사는 기업의 구조나 경영을 잘못하고 있다는 말입니다.

그래서 반드시 순이익을 내고 있는 가를 보셔야 합니다.

이것은 애플의 같은 년도 순이익 입니다.

총매출에서 영업을 위해 들어간 돈을 원가비용등 총 영업비용 그리고 가게 유지비 들을 빼야 겠죠.

그러면 영업이익(총 매출 - 총영업비용)이 나옵니다.

그리고 세금내고 특별히 들어간돈을 빼면 순이익이 나옵니다.

맨 아래 순이익을 보면 2019년도에 내려 갔다가 다시 올라오는 모습입니다.

(2019년도에 무슨일이 있었는지는 궁금 하시다면 인터넷 검색을 통해서 찾아 보셔도 됩니다.)

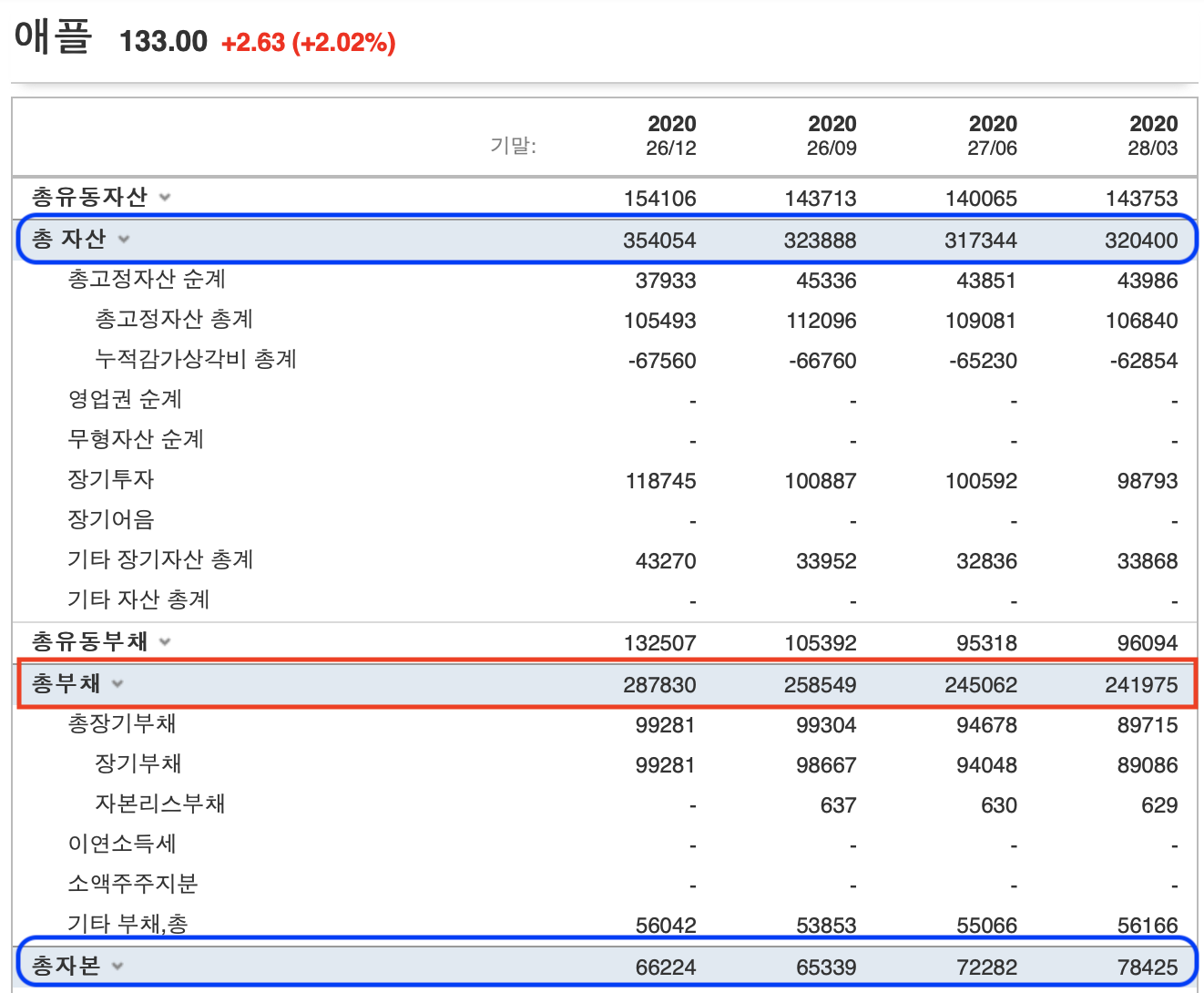

세번째 빚은 얼마나 되는가?

기업들은 Total Current Liabilities(빚)이 없는 기업은 없습니다.

그러면 그 빚을 이 기업이 얼마나 잘 활용하고 있고 갚을 능력이 되는가를 보셔야 합니다.

지금 순이익이 났어도 빚으로 다 갚아야 된다면 이것도 문제가 되기 때문이죠.

만일 기업이 가지고 있는 자산이 빚보다 더 크다면 충분히 빚을 갚을 여력이 되는 거겠죠.

기업이 돈을 잘 벌고 있고 경영 상태도 좋고 빚이 있어도 충분히 갚을 여력이 남아 있구나.

이 기업은 내가 투자 해도 좋을 기업이구나로 기본적인 것이 합격한 것입니다.

위의 그림을 보시면 애플의 총 자산이 나와 있습니다. 거기에 총 부채를 빼봅니다. 그러면 아래에 총 자본이 나옵니다.

당연하겠지만 애플은 지금 가지 부채를 한번에 다 갚아 버리고도 돈이 남습니다.

유동자산, 단기부채, 단기 부채 등 여러가지 내용들이 있지만 우리는 주린이들이니 여기까지만 보면 됩니다.

쉽죠!!

여러분이 투자하고 계시는 기업의 실적보고서를 가지고 자꾸 해보시다 보면 재무제표 어떤 부분을 봐야 하는지 아시게 됩니다. 싸이트마다 보기 쉽게 그래프로 잘 나타내주는 곳도 많기 때문에 어렵지 않으실거라 생각 됩니다.

2. PER

PER란 현재의 주가를 주당순이익(EPS)으로 나눈 것입니다. 결국 현재 주가가 주당순이익의 몇 배인가를 나타내는 것입니다.

예를 들면 주가가 50불(5만원)인 회사의 1주당 순이익이 5천원이면 PER는 10입니다.

그러면 우리는 한주에 5천원 정도의 주식을 10배를 비싸게 주고 사는 것입니다.

결국, PER가 높다는 것은 이익에 비해서 주가가 비싸다는 것이고, 반대로 PER가 낮다는 것은 이익에 비해서 주가가 싸다는 것입니다.

지금 애플의 PER은 38.72입니다.

그러면 애플 한 주의 주가가 38.72배나 비싸게 사야 한다고 보시면 됩니다.

그러면 우리가 기업의 주식을 살때 기본적으로 PER가 낮은 기업의 주식을 사두면 좋겠죠.

쉽게 기억하세요. PER가 낮으면 좋다. 하지만 대부분 우량 기업들은 PER가 높습니다.

또한 두개의 동종 업체 중 어떤 회사의 주식을 사는 것이 싼지를 알기 원한다면 PER를 비교해 보면 되겠죠?

예를 들어 코카콜라, 펩시 두개의 PER를 비교해 보겠습니다.

같은 업종의 코카콜라와 펩시를 비교해보니 코카콜라가 PER이 낮은 것을 알수 있습니다.

그래서 PER만을 놓고 보면 코카콜라를 사는 것이 더 유리한 것입니다.

그런데 너무 PER가 낮은 기업은 수익이 없는 회사이니 무조건 PER이 싸다고 매수 하시면 안됩니다.

3. ROE

자기자본이익률(Return On Equity, ROE)이란 기업의 순수한 자기자본에서 순이익을 얼마나 창출하였는가?를 나타내는 지표입니다.

즉, 기업의 자본만을 이용해서 얼마의 이익을 만들어 냈는지 알려주는 지표입니다.

그래서 ROE가 높으면 높을수록 수익 창출을 잘하는 기업 입니다.

그래서 ROE만 보면 그 회사의 경쟁력을 볼수 있다는 것이죠.

독과점이거나 경쟁 상대가 없다면 이 ROE가 높을수 밖에 없겠죠?

예를 들어서 내가 10억원을 주고 기업을 샀는데 이 회사가 매년 2억원의 순수익을 창출해 낸다면 ROE는 20%입니다.

그러면 5년만에 내가 이 기업을 주고 산 돈을 모두 갚고 순이익이 발생된다는 것입니다.

그러면 우리가 한주에 10불하는 기업의 주식을 사고 ROE가 20%라면 5년 만에 주식의 투자 원금이 갚아진다고 보면 됩니다.

ROE는 기업을 사려는 자본가에게 좋은 지표가 될수 있습니다.

세계적인 투자의 귀재 워런 버핏이 투자 종목을 선택할 때에는

“ROE가 높은 기업을 주목하라. ROE 15% 이상을 매년 유지할 수 있다면 주요 투자대상이 될 수 있다.”

라고 말했습니다.

애플은 자기 자본으로 엄청난 수익률을 올리고 있는 기업 입니다.

경쟁 회사로 삼성이 있는데 아직까지는 애플을 따라가기는 힘들다고 생각합니다.

정말 높은 ROE를 가지고 있습니다. 대단하죠.

그래서 ROE는 높으면 높을 수록 좋다.

4. ROA

총자산순이익률 (Return On Assets)이란 기업이 자본과 부채를 이용하여 얼마만큼의 이익을 냈는지를 나타내는 지표입니다. (총자산=자본+부채)

예를 들어서 A라는 기업은 5억원의 자본금과 5억원의 대출로 회사를 창업했습니다.

이 10억의 투자금액으로 1억원의 순이익을 냈다면, A기업의 ROA는 10%가 됩니다.

만일 2억원의 이익을 낼 것이라고 예상되면 ROA는 20%가 되는 것입니다.

그래서 ROA로 보는 투자하기 좋은 종목은

3년 평균 ROA가 연평균 15%에 달하는 종목 / 최소한 시중금리보다 높은 ROA를 기록하는 종목입니다.

왜냐하면 은행에서 빌린 대출 이자를 갚아야 하니 시중 금리보다 높은 ROA를 가지고 있어야 하기 때문입니다.

그래서 ROA 역시 높을 수록 좋습니다.

애플은 연 15% 이상의 ROA를 계속 유지하고 있고 시중 금리보다도 훨씬 높습니다.

정말 투자하기 좋은 회사입니다.

즉 어떤 기업에 투자를 하기전 우리가 봐야하는 것은 결국 성장성을 보고 투자하는 것입니다.

지금 내가 투자하는 회사가 순이익을 창출하고 있는가? 그리고 다음해 그 다음 해에도 계속해서 이윤을 창출할 수 있는 회사인가에 초점을 둬야 한다는 것입니다.

주가의 변동은 늘 있어 왔습니다. 그런데 이렇게 좋은 펀더멘털 가진 회사들은 주가와 상관 없이 기업은 늘 이윤을 추구해왔고 앞으로도 이윤을 창출해 내기 위해 열심히 일을 할 것입니다.

좋은 기업은 우리가 잠든 사이에도 계속 성장하고 투자자들을 위해서 열심히 돈을 벌고 앞으로의 계획을 세우고 성장하려고 애를 씁니다.

우리는 주식이라는 도구로 그들의 어깨에 올라타 같이 성장하면 되는 것입니다.

그런 기업에 우리가 올라타기 위해서 재무제표를 보고 PER, ROA, ROE를 살펴 보는 것입니다.

주식을 처음 시작 하시는 분들은 이정도만 알고 계셔도 지금 내가 사려는 회사의 주식이 좋은지 나쁜지는 어느정도 감이 올꺼라 생각이 듭니다.

'투자의 시작 > 초보 주식투자 가이드' 카테고리의 다른 글

| 투자 계획 세우는법 (복리 계산기) (11) | 2021.04.14 |

|---|---|

| 미국 주식 투자에 도움되는 유투버들 (13) | 2021.04.12 |

| 투자 성향 심리 테스트 (10) | 2021.04.10 |

| 주식 지금 사면 되나요? 매수 타이밍? (10) | 2021.04.07 |

| 주식뭐사요? 지금 투자하면 좋은 미국 주식 (13) | 2021.04.06 |